Exclusão do ICMS da base de cálculo do PIS e da COFINS

EFD Contribuições

Por HLB Brasil

Recentemente tivemos pronunciamentos a respeito do tema da exclusão do ICMS da base de cálculo do PIS e COFINS. Primeiramente houve a decisão do Supremo Tribunal Federal em 13/05/2021 e na sequência houve a publicação da Procuradoria através do Parecer SEI n 7698/2021/ME que solicitava a Receita Federal o reconhecimento da inconstitucionalidade da cobrança do ICMS na base no PIS e da COFINS.

Contudo, somente no dia 24/06/2021 a Receita Federal publicou o guia prático do EFD Contribuições versão 1.35, trazendo orientações acerca da escrituração da exclusão do ICMS da base de cálculo item a item nos documentos de saída.

Apesar desta publicação, a Receita Federal ainda não se manifestou nas legislações especificas do PIS e COFINS, como também não se manifestou se deverá haver a exclusão do ICMS da base de cálculo do crédito do PIS e COFINS, visto que agora a exclusão será informada de forma detalhada, entendemos que este assunto ainda não está definido e poderá ser questionado.

- Observações específicas sobre os efeitos das decisões judiciais relativas à exclusão do ICMS da base de cálculo do PIS/Cofins – texto atualizado em junho de 2021:

O acórdão do julgamento do RE nº 574.706 PR, finalizado em 15/03/2017, que estabelece a exclusão do ICMS na base de cálculo do PIS e da Cofins, por ter sido realizado sob o rito de Repercussão Geral, nos termos do art. 543-B da Lei nº 5.869, de 1973, somente vincula a Secretaria da Receita Federal à citada decisão, após a manifestação da Procuradoria-Geral da Fazenda Nacional, conforme expressa disposição do art. 19-A da Lei nº 10.522, de 2002.

Em julgamento finalizado em 13/05/2021, o STF apreciou os embargos de declaração opostos pela União, pacificando em definitivo as questões jurídicas referentes ao julgamento do RE 574.706, definindo que:

- Os efeitos da Exclusão do ICMS da base de cálculo do PIS e da Cofins deve se dar após 15.03.2017, ressalvadas as ações judiciais e requerimentos administrativos protocoladas até 15.03.2017; e

- O ICMS a ser excluído da base de cálculo das Contribuições do PIS e da Cofins é o destacado nas notas fiscais.

Com a edição do PARECER SEI Nº 7698/2021/ME, a PGFN já explicita as orientações preliminares a serem observadas no cumprimento da decisão do STF, no que diz respeitos aos seus aspectos incontroversos, estabelecendo que:

- Em relação às receitas auferidas a partir de 16.03.2017, o valor do ICMS destacado nas correspondentes notas fiscais de vendas não integram a base de cálculo da Contribuição para o PIS/Pasep e da Cofins, independentemente de a pessoa jurídica ter protocolado ou não na ação judicial; e

- Em relação às receitas auferidas até 15.03.2017, o valor do ICMS destacado nas correspondentes notas fiscais de vendas não integram a base de cálculo da Contribuição para o PIS/Pasep e da Cofins, exclusivamente no caso de a pessoa jurídica ter protocolado ação judicial até 15.03.2017.

- Operacionalização dos ajustes de exclusão do ICMS da base de cálculo do PIS/Cofins

Caso a pessoa jurídica ainda não tenha efetuado os ajustes da base de cálculo, com a exclusão da parcela do ICMS destacado em documento fiscal, estes ajustes deverão ser efetuados mediante:

- transmissão da EFD-Contribuições original com os devidos ajustes, caso não tenha efetuado a transmissão referente ao período; ou

- retificação da escrituração originalmente transmitida (vide Seção 9 – Retificação de Escrituração).

Desta forma, para o período retroativo as compensações serão advindas de pagamento a maior de PIS e COFINS e não mais relativos à decisão judicial da exclusão do ICMS da base do PIS e da COFINS.

ATENÇÃO: Em nenhuma hipótese deverão ser efetuados ajustes para fins de exclusão do ICMS da base de cálculo do PIS/Cofins referentes a mais de um período de apuração, em EFD-Contribuições distintas de cada um destes períodos.

Ou seja: para recuperar os valores pagos indevidamente (março/2017 a maio/2021), as empresas terão de retificar todos os arquivos da EFD-Contribuições.

Por exemplo, caso a pessoa jurídica vá proceder aos ajustes da base de cálculo das contribuições referentes ao período de março de 2017 a maio de 2021, e já tenha transmitido as EFD-Contribuições destes mesmos períodos, sem efetuar a respectiva exclusão do ICMS, deverá proceder o ajuste mediante a retificação de cada uma das EFD-Contribuições do período.

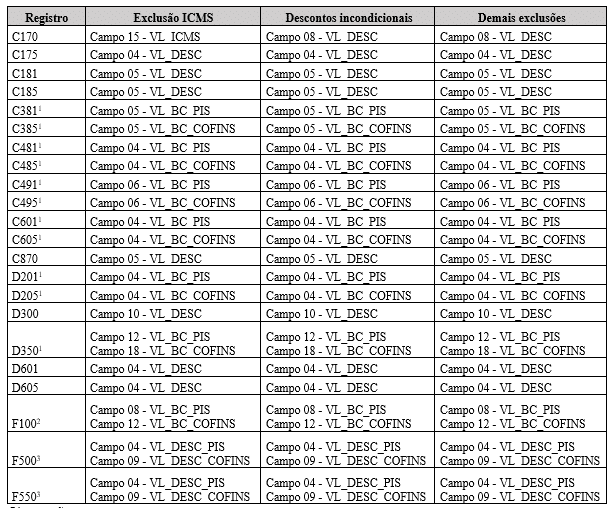

O ajuste da base de cálculo do PIS/Cofins pela exclusão do ICMS deverá ser realizado de forma individualizada em cada um dos registros a que se referem os documentos fiscais, de acordo com a tabela abaixo.

Observações:

- Não existe campo específico para quaisquer exclusões de base de cálculo (desconto incondicional, ICMS destacado em nota fiscal). O ajuste de exclusão deverá ser realizado diretamente no campo de base de cálculo.

- Registro utilizado de forma subsidiária, para casos excepcionais de documentação que não deva ser informada nos demais registros da escrituração e tenha ocorrido destaque do ICMS.

- A exclusão deve ser efetuada apenas em relação a operações com documento fiscal e destaque de ICMS.

No caso de a pessoa jurídica ter auferido receitas de natureza tributada (CST 01, 02 e 05) e de natureza não tributada (CST 04, 06, 07, 08 e 09), a exclusão do ICMS deve ser vinculada à correspondente natureza de receita.

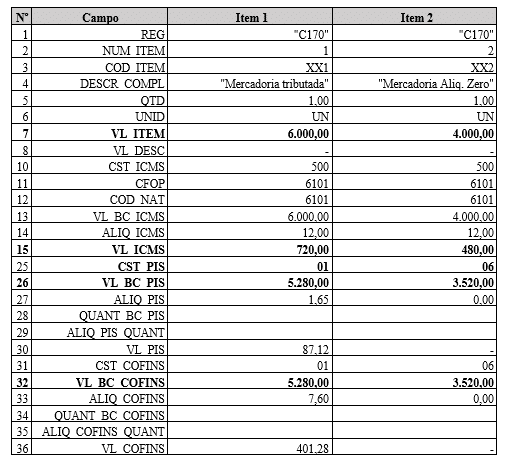

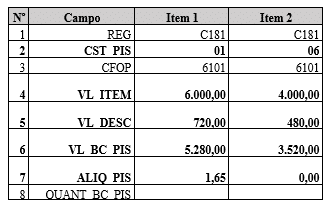

Por exemplo: no caso de uma operação de venda interestadual no valor total de R$ 10.000,00, sendo R$ 6.000,00 referente a receita tributada de PIS/Cofins (CST 01) e ICMS destacado de R$ 720,00, bem como R$ 4.000,00 referente a uma receita com alíquota zero (CST 06) com ICMS destacado de R$ 480,00, devem estes valores do ICMS serem excluídos da base de cálculo de cada um dos itens.

Não pode o ICMS referente a uma receita não tributada ser excluída da base de cálculo de uma receita tributada. No caso do exemplo acima, o valor do ICMS de R$ 480,00 não pode ser excluído da base de cálculo da operação tributada no valor de R$ 6.000,00. A exclusão do ICMS destacado está vinculada à correspondente receita.

No caso do exemplo acima, a escrituração desta operação no registro C170 poderia ser visualizada da seguinte forma (alguns campos do registro foram omitidos para facilitar a visualização):

Considerações Finais:

Desta forma, enquanto as normas que tratam sobre o tema não forem alteradas, nosso entendimento é que o contribuinte avalie em conjunto com seus advogados para maior segurança se deverá proceder com a exclusão do ICMS da base de cálculo do PIS e COFINS a partir do mês corrente e/ou também se irá retroagir ao período de 15/03/2017, para esta opção de retroagir até 15/03/2017

Teremos o maior prazer em iniciar uma conversa e apresentar uma proposta comercial para este serviço.

Ressaltamos que como a orientação recente de exclusão do ICMS item por item de cada documento fiscal, para aqueles clientes que utilizam o nosso sistema, precisam nos informar com antecedência para que possamos providenciar os ajustes no TOTVS na sua operação e já para aqueles que utilizam o sistema próprio para emissão de nota fiscal precisam verificar com o seu provedor para que realize a alteração para emissão corretamente do XLM com a base de PIS e COFINS com a exclusão do valor do ICMS.

Devido à complexidade deste assunto, precisamos que a empresa nos retorne com o seu posicionamento.

Vale ainda ressaltar que eventuais reprocessamentos das bases de PIS e COFINS de forma retroativa, interferem na apuração do resultado contábil e fiscal, assim como dos valores apurados de IRPJ e CSLL, dos prejuízos fiscais e das bases negativas da CSLL apurados anteriormente, gerando, dessa forma, a necessidade de revisão destes itens, assim como as declarações acessórias correspondentes: ECF – Escrituração Contábil Fiscal e DCTF – Declaração de Débitos e Créditos Tributários Federais.